Cosa succederà nei mercati nel 2019?

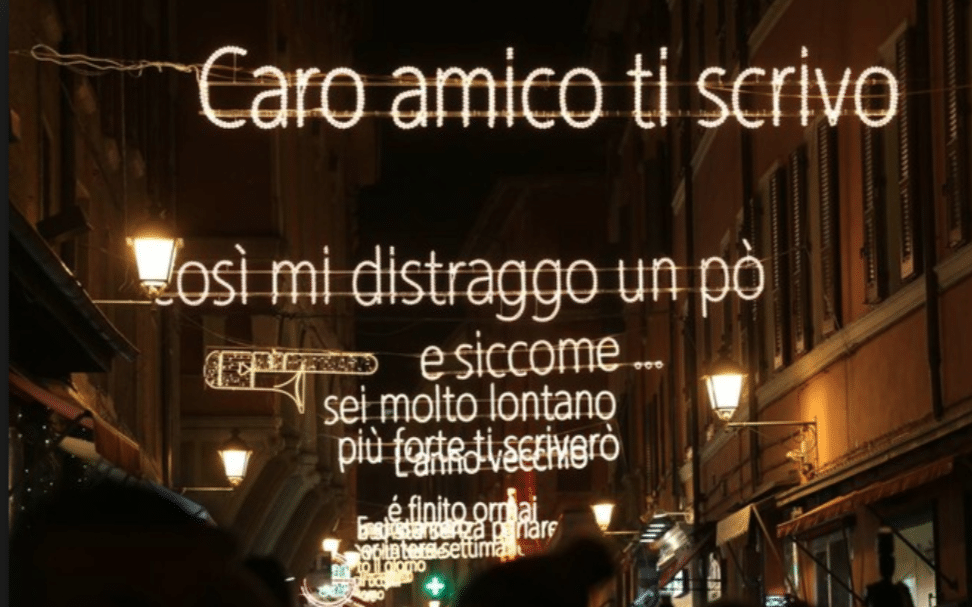

Certamente nel 2019 non sarà “tre volte Natale e festa tutto il giorno”, come cantava Lucio Dalla nel 2002 nella bellissima L’anno che verrà, ma qualche trasformazione è comunque ragionevole attendersela. Cerchiamo di capire cosa accadrà nell’anno da poco iniziato sui mercati finanziari o, meglio, cosa prevedono che accada gli analisti più accreditati al fine di dare indicazioni ragionevoli per investire al meglio il nostro risparmio.

Sarà una rassegna molto sintetica e necessariamente generica e cercheremo, volutamente, di evitare dettagli e tecnicismi, limitandoci a segnalare i macrotrends nei diversi segmenti di mercato.

L’anno passato è stato caratterizzato da una grande, e per certi aspetti inattesa, crescita dell’economia statunitense, che ha visto aumentare, insieme al reddito nazionale e all’occupazione, in primo luogo il mercato azionario. Ciò è attribuibile in larga misura agli sgravi fiscali adottati dall’Amministrazione Trump, anche se in alcuni periodi sono prevalsi i timori legati all’inasprimento dei rapporti commerciali con la Cina.

Il mercato azionario USA si è mantenuto molto sostenuto fino all’ultimo trimestre dell’anno, quando – il 3 ottobre 2018 - un’improvvida dichiarazione di Jerome Powell, Presidente della Federal Reserve (la banca centrale americana, di seguito Fed), annunciò un’accelerazione della politica monetaria restrittiva, con l’intenzione di inasprire l’aumento dei tassi già deciso. Rispetto al livello massimo di tutti i tempi, raggiunto proprio quello stesso giorno, la borsa di New York iniziò da quel momento a precipitare e a farsi prendere dal panico. La discesa continuò fino alla vigilia di Natale, quando la Fed iniziò a mandare segnali opposti lasciando intendere che la linea sui tassi non era poi così rigida. Confortato dai dati rassicuranti sull’inflazione e dalla ripresa del negoziato tra Cina e Stati Uniti sulle politiche commerciali, il mercato ha iniziato quindi a riprendersi, acquistando velocità e sicurezza.

Verrebbe da riflettere su un sistema in cui il più importante mercato finanziario del mondo è così sensibile alle dichiarazioni di una singola persona, sia essa il Presidente degli Stati Uniti o della Fed. Ma tant’è, hic Rhodus hic saltus.

Ora dunque il mercato azionario USA appare abbastanza equilibrato e sembra che sia stata raggiunta una buona sintonia di intenti fra la Banca Centrale e la Casa Bianca: questo fa prevedere un periodo di relativa stabilità dei corsi.

Da un lato le azioni hanno raggiunto quotazioni inimmaginabili, con multipli elevatissimi dopo un così lungo periodo di crescita e si teme un rincaro dei costi di produzione e del costo del lavoro, fattori che penalizzerebbero il mercato. Dall’altro i risultati dell’esercizio 2018 sono stati generalmente superiori a quanto ci si aspettava (e altrettanto positivi si prevede che siano anche nel primo trimestre del 2019) e il clima delle relazioni con la Cina e i partner europei degli Stati Uniti è migliorato, fattori questi che portano a invece prevedere una crescita.

Tutto ciò induce ad aspettarsi un 2019 in sostanziale equilibrio, anche se la volatilità si manterrà elevata, mentre per il 2020 gli analisti si attendono un netto peggioramento delle condizioni economiche.

A questo va aggiunto l’andamento del dollaro rispetto all’euro, che dall’attuale livello di 1,13 è previsto in crescita per tutto il primo trimestre fino a 1,10 (stiamo parlando del rapporto euro/dollaro che, quando aumenta, evidenzia un rafforzamento dell’euro e quando invece diminuisce un rafforzamento del dollaro) per poi ridiscendere a 1,20 per la fine dell’anno in corso.

Ciò significa che probabilmente investire oggi in azioni USA, al di là dei buoni dividendi che si incasserebbero, non porterebbe grandi guadagni perché il poco che si potrebbe realizzare dall’aumento di valore delle azioni (ammesso e non concesso, come si diceva sopra, che i corsi aumentino) lo perderemmo con un’evoluzione penalizzante del cambio.

Sul mercato azionario europeo pesano le incertezze in merito alla chiusura della vertenza sulla Brexit (il processo di uscita del Regno Unito dall’Unione) e alle elezioni che in primavera andranno a definire il nuovo equilibrio politico del Parlamento Europeo, nel quale il peso dei movimenti anti-europeisti e sovranisti soprattutto in Italia, Austria e Olanda è un’effettiva spada di Damocle. Sul sistema economico continentale peserà inoltre il problema dei dazi doganali USA sul settore automobilistico, potenzialmente molto negativi. In Italia, nonostante l’insperato andamento positivo nei mesi di gennaio e febbraio, le incertezze sono ancora maggiori e la cautela è d’obbligo per evitare di scottarsi come è successo nel 2018.

Pressoché unanimi sono invece gli analisti nel prevedere una crescita dei paesi emergenti e in particolare di quelli asiatici, incluso il Giappone che dovrebbe continuare il percorso di uscita da una crisi profonda ormai ultradecennale.

Altrettanto concordi sono i pareri in merito al probabile apprezzamento, fra le commodities, di oro e petrolio, date le quotazioni particolarmente depresse che stanno registrando in queste settimane.

I mercati obbligazionari, sia da noi che dall’altra parte dell’Atlantico, dovranno comunque fare i conti con gli attesi aumenti dei tassi che le banche centrali stanno perseguendo un po’ dappertutto. Quando i tassi aumentano, i valori delle obbligazioni diminuiscono, per un effetto meramente matematico. Essendo i tassi in crescita, l’attesa è che i prezzi dei titoli obbligazionari, soprattutto quelli a tasso fisso, debbano scendere. Per questo, chi vuole investire in questo tipo di strumenti, dovrà tendenzialmente privilegiare quelli a tasso variabile e aspettare ad acquistare il tasso fisso una volta che i paventati aumenti dei tassi saranno avvenuti.

Per chi si cimenta con le valute, oltre a quanto si è detto del dollaro, sarà utile tenere d’occhio l’andamento della sterlina inglese e del franco svizzero. La prima, nel caso in cui si verifichi una Brexit “morbida” ovvero relativamente ordinata e senza scossoni – scenario che sembra prevalere fra gli analisti nonostante l’acceso dibattito in corso nel Parlamento inglese-, dovrebbe verosimilmente apprezzarsi sia rispetto all’euro che al dollaro.

Il franco svizzero, al contrario, è previsto in calo rispetto all’euro a causa dell’aumento dei tassi in Eurozona di cui abbiamo parlato sopra.

Dunque, riepilogando: azioni USA almeno per quest’anno ancora da tenere; azioni europee e italiane da maneggiare con cura ma da scegliere in modo selettivo; obbligazioni da evitare a meno che siano a tasso variabile; e per le valute: il dollaro in crescita fino a fine mese e poi in flessione per la fine dell’anno, sterlina con buone potenzialità se la Brexit sarà “morbida” e franco svizzero in flessione.

- Per commentare o rispondere, Accedi o registrati